-----------------------------------------------

En complément de chaque article, je publie tous les jours des graphiques pour affiner l'analyse. Vous trouverez ces graphiques en bas de page.

Mardi 8 novembre 9h28 : saisonnalité Midterm 15h24 : quand prennent fin les bear markets ? Mercredi 9 novembre 11h18 : décompte Nasdaq. Jeudi 10 novembre 10h38 : marché trop couvert ? 16h04 : réaction T-Notes à l'inflation 16h08 : MAJ décompte Nasdaq 16h59 : growth vs value, l'heure de prendre des risques ? Vendredi 11 novembre 16h46 : retour de l'appétit pour le risque. Mardi 15 novembre 9h04 : résistances majeures en approche (DAX) 15h23 : décorrélation Bund/Eurostoxx 19h17 : MAJ décompte Nasdaq. Mercredi 16 novembre 9h18 : beaucoup de cash dans le marché. Jeudi 18 octobre 11h03 : Bund et propos de la FED. Vendredi 18 novembre 17h12 : FMS Investors erratum

------------------------------------------------

Bonjour,

Dans mon précédent article du 13 octobre, j'évoquais, selon la théorie d'Elliott, une fin d'année haussière en forme de a-b-c, la vague (a) ayant démarré le jeudi 13 octobre et s'étant peut-être achevée le 1er novembre sur le S&P500. Le conditionnel reste de mise, car l'incertitude perdure encore sur l'indice le plus faible, le Nasdaq, toujours fortement impacté par les taux et le discours ferme des banquiers centraux.

Pour rappel, une séquence en a-b-c corrige la tendance principale en 5 vagues 1-2-3-4-5, ici baissières. Voici le schéma classique. La flèche rouge représente notre possible positionnement.

Et voici le décompte du S&P500 :

Précision : nous sommes dans une vague 2, donc celle-ci peut retracer assez fortement la vague 1. Dans le rectangle bleu ciel du mois de mars, nous avions retracé le ratio de Fibonnaci de 61,8 %. Si ce schéma se répétait, le S&P500 remonterait jusqu'à 4 000 points environ (+6,3 % par rapport à la clôture du vendredi 4 novembre).

Rappel : La théorie de Dow, de l'inventeur des célèbres indices Dow Jones, est représentée sur ce graphique sous la forme de traits violets. Cette théorie analyse, par analogie avec les marées des océans, le flux et le reflux des sommets et des creux. Lorsque ceux-ci sont descendants, la tendance de fond est baissière. C'est le cas ici.Revenons sur Elliott. Il existe encore une incertitude sur le démarrage effectif de cette vague haussière (c) car le Nasdaq Composite peine à s'arracher de ses planchers annuels. Voici le décompte en données horaires. Les probabilités que nous soyons entrés en vague haussière (c) me semblent toutefois prédominantes. Le doute vient des marchés obligataires, encore très faibles.

Vous constatez que la vague (b), si elle est bien achevée, a retracé sévèrement la vague (a). Nous serions donc en présence d'une "flat", ce qui implique que le secteur technologique ne sera probablement pas le "hit" de cette fin d'année. La problématique de l'inflation devrait donc continuer d'occuper les esprits, nous y reviendrons plus tard.

Voici les différents scénarios de la a-b-c flat. Si la (b) est finie, c'est l'option "regular" (+8 % environ par rapport à la clôture du vendredi 4 novembre) qui s'impose. Sinon, ce seront les options "running" ou "expanding".

Comme d'habitude, je vous invite à vous faire votre propre opinion, cette analyse n'est pas un conseil, juste un reflet de ma pensée que j'essaye d'argumenter au mieux.

Le problème est posé. Si la vague (b) est finie (les probabilités penchent plutôt pour cette hypothèse), nous sommes entrés dans la vague (c) haussière. Quelle pourrait être sa hauteur et sa durée ?

La durée et la hauteur de cette vague va dépendre de plusieurs paramètres fondamentaux, techniques et comportementaux. Je vous expose les principaux :

1) l'appétit pour le risque :

Ce graphique compare les valeurs moyennes allemandes avec les big caps du DAX40. On voit le changement de tendance progressif fin 2021, qu'on appelle formation arrondie. Les rectangles verts entourent les rebonds techniques en 2022, généralement accompagnés d'un sursaut ou bien d'une stabilisation de la force relative. Lors du dernier rebond (rectangle rouge), l'indicateur a continué de baisser. C'est le signe d'un faible appétit pour le risque. La fin de l'argent gratuit et illimité est une source d'incertitude plus prégnante pour les PME, à la trésorerie moins fournie et aux besoins de financement souvent plus marqués pour assurer leur développement.

|

| Cliquez sur le graphique pour l'agrandir. |

Le graphique ci-dessous regroupe les performances des secteurs depuis le sommet des indices en début d'année (base 100 4 janvier). Le bilan est assez différent d'un bear market classique, inflation oblige. Les valeurs défensives ne sont plus aussi souveraines, tandis que les valeurs sensibles au taux et à l'énergie surperforment.

Depuis le dernier creux du 29 septembre (barre horizontale à droite) sur le STOXX 600, qui regroupe les principales actions de 17 pays européens, les secteurs montrent un léger retour de l'appétit pour le risque. Les secteurs défensifs sous-performent (la perf des secteurs est indiquée à droite entre parenthèse), mais ce sont encore et toujours surtout les secteurs sensibles aux taux et à l'énergie qui affichent les meilleurs performances. La "tech" rebondit à peine, à l'image du Nasdaq américain.

En conclusion et à la vue de ces deux graphiques, on constate que la thématique des taux et de l'inflation guide encore les choix d'investissements des investisseurs, ce qui se traduit par un appétit pour le risque assez modéré en cette fin d'année. Et un nouvel élément pourrait jeter un trouble, il s'agit du pétrole.

2) le pétrole et l'énergie :

On l'avait presque oublié, focalisé que nous étions sur le prix du gaz. L'or noir a traversé les anticipations de faible croissance ou de récession pour 2023 sans réellement sourciller, alors que nous aurions pu imaginer un repli beaucoup plus sensible, d'autant plus que la Chine, avec ses énormes besoins industriels, tourne au ralenti.

Le Brent consolide à plat depuis mars 2022 dans une sorte de triangle. Prémisses d'une sortie par le haut ?

|

Quelques éléments structurels font pencher la balance dans ce sens.

Tout d'abord à long terme, le pic d'extraction du pétrole conventionnel a été dépassé en 2008. Si le sentiment de pénurie ne se fait pas encore ressentir, c'est qu'il est complété par le pétrole de schiste et les sables bitumineux, plus difficiles à exploiter, plus risqué pour l'environnement et nécessitant de fortes quantités d'eau et de produits chimiques. On voit bien comment vont se télescoper à l'avenir les préoccupations environnementales, de réchauffement climatique, de pénuries en eau avec ces modes d'extraction.

|

| Les producteurs de pétrole dépensent leur trésor de guerre à récompenser leurs actionnaires et racheter leurs actions. |

Autre signe de mauvais augure, les Etats-Unis, premier producteur au monde avec 16 % de la production mondiale, ont récemment eu recours massivement à leurs réserves stratégiques pour faire baisser l'essence à l'approche des midterm. Les réserves sont au plus bas depuis 1984.

Peut-être vous dites-vous que les énergies renouvelables compenseront l'épuisement des énergies fossiles ? Je pense que ce graphique ci-dessous vous convaincra du contraire.

Certes, il s'agit de données mondiales et nous avons déjà amorcé dans les pays occidentaux une transition. Mais ces efforts "qualitatifs" seront noyés par l'effet quantitatif. Les besoins en énergie ne cesseront de croître car la population croît, et, inévitablement il me semble, le pétrole deviendra une denrée chère, dont nous dépendons massivement. L'OPEP estime d'ailleurs que la demande de pétrole restera forte jusqu'en 2030-2035. Demande élevée et offre réduite, les conditions d'une hausse des prix durable semblent en place.

La question du timing reste par contre entière. Le renchérissement du prix du pétrole est-il prévu pour dans 6 mois, 1 an, 5 ans, 10 ans ? Ou plus linéaire ?

Il est difficile de répondre à cette question, mais pour revenir à notre temporalité, le graphique du Brent est évocateur d'un mouvement à venir. Vous avez constaté en fin de semaine une vive remontée de l'or noir (mais aussi de toutes les matières premières) avec les rumeurs de ré-ouverture de l'économie chinoise en 2023. Si tel était le cas, le pétrole pourrait renouer l'année prochaine avec son record de début 2022 et l'inflation inquiétera à nouveau.

3) la problématique du plein emploi :

Le chômage inquiétait ces dernières années, surtout en Europe. L'inverse, le plein emploi, devient également une source d'inquiétude. Car elle conjugue une pénurie d'offre avec un choc de demande. Voilà de quoi alimenter l'inflation. Petit exemple : les constructeurs automobiles vendent peu de voitures (avec de grosses conséquences sur les équipementiers) à cause des dysfonctionnements dans les chaînes d'approvisionnement et des pénuries de semi-conducteurs. Et pourtant, leurs marges et leurs bénéfices n'ont jamais été aussi hauts en 2021 et 2022. Les constructeurs ont fortement augmenté leur prix.

Ce plein emploi peut-il s'étirer et retarder l'inflexion des politiques monétaires restrictives des banques centrales ? Comme pour le pétrole, il existe des raisons structurelles au maintien d'un faible chômage et à la persistance de "métier en tension".

Aux Etats-Unis, le taux participation ne cesse de reculer depuis les années 2000. Le taux de participation mesure de la main-d'œuvre active d'une économie. On parle aussi de taux d'activité. La formule est la suivante : "somme de tous les travailleurs qui sont employés ou qui recherchent activement un emploi divisée par le total de la population en âge de travailler, souvent de 16 à 64 ans". Le recul du taux de participation signifie que vous avez de moins de moins de personnes disponibles sur le marché du travail.

Ce recul du taux de participation est un lié à plusieurs facteurs. Le premier est la pyramide des âges. Les classes âgées ont en effet des taux d’activité plus faible et un rapport de 2017 met en lumière "les problèmes de santé physique, mentale et émotionnelle" de cette catégorie d'âge. Près de la moitié des hommes âgés prennent des analgésiques de façon régulière et déclarent que la douleur les empêche d’occuper un emploi à temps plein pour lequel ils sont qualifiés.

Autres raisons : le taux de natalité (au plus bas depuis 1960), les phénomènes discriminatoires, et la "grande démission" : perte de sens au travail, stress, salaires trop bas, emplois "ubérisés"... 47 millions d’Américains ont quitté leur emploi en 2021. Les conséquences pour les entreprises sont une pénurie de main-d’œuvre et des difficultés à capter et/ou retenir les salariés. D'où des tensions persistantes sur les salaires.

L'une des solutions serait d'accueillir plus d'immigrés. mais les sociétés américaine et occidentale se droitisent et sont de moins en moins enclines à accueillir des populations d'origine étrangère.

En bleu, le taux de participation total aux Etats-Unis, en violet les femmes, les hommes en jaune.

Le recul du taux de participation fait augmenter le nombre de postes vacants par chômeurs comme le montre le graphique suivant. Il existe aux Etats-Unis presque deux postes vacants par chômeurs. Contre moins de 0,5 dans les années 2011-2014. Le rapport de force s'est totalement inversé et c'est une donnée inflationniste structurelle.

Sur le graphique ci-dessous, on voit comment les crises des subprimes (2008) et du Covid (2020) ont profondément bouleversé le monde du travail américain. Ces deux grandes crises ont accéléré la décrue du taux de participation (en bas). Le recul du taux de participation fait augmenter le nombre de postes vacants (au milieu) et cette augmentation des postes vacants fait reculer le taux de chômage (en haut).

Le taux de participation et le taux de chômage sont un peu différents. Le premier rapporte les individus qui travaillent et souhaitent travailler par rapport à ceux qui le peuvent. Le taux de chômage rapporte les personnes qui recherchent du travail par rapport aux actifs. Cette donnée exclut les inactifs.

Si je fais le lien avec le taux de chômage, c'est que l'inflation ne reculera qu'avec la remontée du chômage, lui-même concomitant avec une entrée en récession. L'inflation recule en général en milieu de récession comme le montrent les flèches rouges de ce graphique.Le FMI vise +1 % de croissance en année pleine pour 2023 aux Etats-Unis. Le FED vise +1,2 %. Goldman Sachs table sur +1,3 %. Je précise que les données mentionnées ne sont pas déflatées. Concernant le taux de chômage, l'OCDE vise 4 % fin 2023. Sera-ce suffisant ? Apparemment non si on regarde le passé.

Donc si on s'en réfère à la période des années 70 et 80, qui s'apparentent le plus à la situation actuelle, et :

- vu que nous n'aurons a priori pas d'entrée en récession en année pleine en 2023 selon les experts,

- vu les éléments structurellement inflationnistes qui existent,

Il est encore prématuré d'envisager une inflexion majeure de la politique de la FED. Et d'ailleurs le marché obligataire ne le voit pas non plus, lui qui reste à proximité de ses plus bas annuels.

CONCLUSION :

Les mois de novembre et décembre devraient être soit flat (+0 %), soit légèrement haussiers (+3 % environ), soit haussiers (+ 6% environ) en bourse si j'en crois le décompte Elliottiste en cours. Les écarts observés entre valeurs de croissance, cycliques et défensives pourraient perdurer. Vu l'appétit pour le risque assez réduit, nous serions bien en présence d'un simple rebond technique.

Passé le cap de mi-décembre 2022/début janvier 2023, le risque d'une vague baissière 3 de III prédomine et serait causé par une inflation tenace liée notamment à la constitution du marché du travail et aux risques énergétiques. Cela forcera les banques centrales à prolonger durablement leurs politiques restrictives. Mécaniquement, cela pèserait sur les marchés boursiers. On ne combat pas les banques centrales. 2022 nous l'a prouvé.

Avertissement :

Les analyses diffusées dans cet article sont à titre purement informatif et ne constituent ni une offre, ni un conseil pour les investisseurs. Il s'agit d'un avis personnel et la responsabilité de l'auteur ne saurait être retenue directement ou indirectement.

-------------------------------------------------------------------

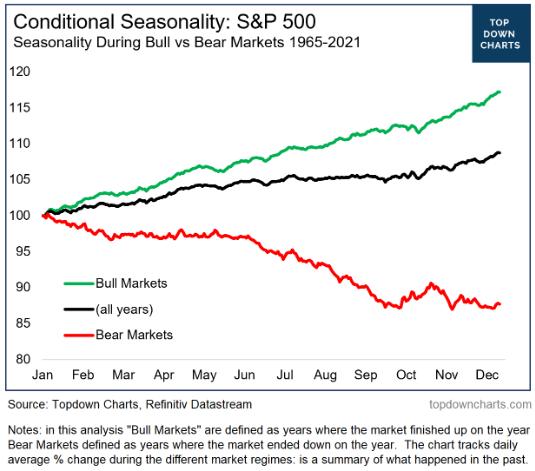

Mardi 8 novembre 9h28 : saisonnalité Midterm

Bonjour, voici le graphique de l'évolution moyenne des marchés américains lors des années à midterms de 1965 à 2021. La courbe qui nous intéresse est celle en rouge.

|

L'inflation ressort 0,2 point sous les attentes. Le T-Notes dépasse son précédent sommet. Nous sommes en présence d'une hausse en trois temps à court terme. La MM150 signale toujours une tendance baissière de fond.

16h08 : MAJ décompte Nasdaq

Le reflux de l'inflation profite sans surprise aux valeurs de croissance. Sur le Nasdaq Composite, nous ouvrons la vague 3 haussière.

16h59 : growth vs value, l'heure de prendre des risques ?

Le rapport entre valeurs de croissance et les valeurs plus défensives arrive sur un extrême. C'est l'heure de revenir vers les valeurs technologiques.

------------------------------------------------------------------------------------------------

Aucun commentaire:

Enregistrer un commentaire