------------------------------------------------------------------------------------------------------------------

En complément de chaque article, je publie tous les jours des graphiques pour affiner l'analyse. Vous trouverez ces graphiques en bas de page.

Jeudi 3 octobre 16h55 : pétrole. Vendredi 4 octobre 13h57 : LVMH Weekly. 15h28 : emploi US. Lundi 7 octobre 10h12 : Dollar Index. 10h15 : optimisme sur les ratios put/call. 20h52 : des biseaux sur les Nasdaqs ? Mardi 8 octobre 11h36 : fin de la vague 1 de c ? Mercredi 9 octobre 12h12 : T-Notes. 14h00 : Nvidia, star toujours ? 14h25 : Chine. 14h45 : spread OAT/BUND. Jeudi 10 octobre 12h00 : record sur le S&P500. Vendredi 11 octobre 12h55 : désynchronisation entre S&P500 et Stoxx 600. 12h57 : DJ transportation. Lundi 14 octobre 11h48 : bataille entre inertie et indicateur de sentiment. 16h55 : nouveaux records sur DAX et S&P500. Mardi 15 octobre 11h05 : que se passe-t-il sur le luxe (et en Chine) ? 17h05 : SOX. 18h00 : LVMH déçoit. Mercredi 16 octobre 12h10 : ASML. Jeudi 17 octobre 9h28 : IBEX au plus haut depuis 2009. 9h41 : première salve de résultats de cycliques. 9h58 : Dow Jones au zénith. 15h21 : drapeau avorté sur CAC Future.

--------------------------------------------------------------------------------------------------------------------

Bonjour, dans mon précédent article intitulé "Persévérer à l'achat ou redouter une réplique baissière ?", je concluais que "la plupart des indicateurs techniques militaient pour l'émergence d'une vague baissière". Le mois de septembre n'a pas répondu à cette anticipation : il affiche selon les indices soit une stabilité, soit une légère hausse. Certains indices sont revenus en territoire record comme le S&P500 et le DAX 40.

La baisse attendue au mois de septembre va-t-elle se reporter sur le mois d'octobre ? Ou bien les indices vont-ils poursuivre leur course aux records ? Eléments de réponse en graphique.

1) l'analyse graphique et Elliottiste :

1-1) Ibex 35 :

Une fois n'est pas coutume, je commence par l'indice espagnol. Car c'est le plus fort en Europe. En débordant ses plus hauts à la mi-septembre, il nous éclairait sur la configuration Elliottiste en cours. Je croyais dans la dernière analyse que les 3 temps de la vague b s'étaient produits. Pas du tout ! Le troisième temps est apparu assez clairement lors de la seconde quinzaine de septembre. A présent, et si cette vague 3 en trois temps est bien achevée, nous allons entrer dans une vague c baissière en 5 temps. Cette correction à plat peut être irrégulière ou doublement irrégulière dans le jargon elliottiste. Cela signifie que le creux de cette vague c peut s'arrêter à -5 % ou bien à -15 % si un évènement extraordinaire se produisait. En général, c'est le scénario d'une correction limitée (-5 %) qui se produit. A la fin de la vague c (qui clôturerait la vague IV), le bull market reprendrait.

1-2) CAC 40 :

Passons à présent à l'indice français, l'indice le plus faible en Europe. La correction en place depuis mi-mai ne serait pas à plat mais en zig-zag baissier. Cela signifierait que le CAC casserait son précédent point bas. Il pourrait glisser en 5 temps jusqu'à son support majeur à 6 784 points, soit -10 % supplémentaire, avant de rebondir. Je peux me tromper bien sûr mais il s'agit de mon hypothèse privilégiée. On notera que le sommet de vague b a été le théâtre d'une forte hausse des volumes et des amplitudes. Comme volumes et volatilité arrivent sur les tops, cela accrédite l'entrée en vague c.

1-3) Stoxx 600 :

Le Stoxx 600 est l'indice européen le plus large. Il a tenté une cinquième fois de déborder ses records. Autant d'échec. Le risque est à présent qu'il aille retrouver plus bas de l'énergie haussière avant de repartir vers le haut.

1-4) S&P 500 :

Le S&P500 est dans le lignée des indices forts européens. Il dessinerait une a-b-c à plat irrégulière.

1-5) SOX (semi-conducteurs américains) :

Le SOX est l'indice cyclique par excellence. Il sous-performe le S&P500 depuis son record. Il pourrait souffrir en ce mois d'octobre si le biseau constitue la bonne hypothèse graphique.

1-6 ) MSCI China :

Le décollage des indices chinois a dopé lors de la seconde quinzaine de septembre les indices boursiers, surtout européens. Mais attention, l'essentiel du chemin est fait, la résistance majeure est testée. La tendance de fond est neutre et il faut s'attendre à un repli à court terme de l'indice chinois.

2) les indicateurs de sentiment ou indicateurs contrariens :

2-1) Euphoriameter :

Je trouve cet indicateur de sentiment (IS) assez pertinent. Même s'il ne donne pas de timing précis. J'avais mentionné cet IS lors de ma précédente analyse. Il n'a pas -encore- fonctionné. Sur les lectures extrêmes, il offre des probabilités de réussite de 70 %. Il doit donc être considéré. Le risque baissier est assez important sur les actions si on ne juge que par cet IS.

2-2) AAII :

Le AAII est un sondage auprès des investisseurs particuliers américains. Il est en zone de fort optimisme depuis deux semaines.

2-3) Ratios put/call :

Les ratios put/call Equity sont assez bas, ce qui, statistiquement, milite pour un recul des actions. Ce n'est pas garanti car le niveau est assez fluctuant. Mais cela vient corroborer les IS précédents.

3) l'inter et l'intra-marché :

3-1) Saisonnalité :

Le mois de septembre ne pouvait mieux se dérouler si l'on en croît le graphique de la saisonnalité. Le mois d'octobre reste un mois statistiquement peu favorable aux actions.

3-2) L'écart S&P500 / DJ Transportation :

Bloomerg a calculé que 85 % des gains de septembre reposaient sur les 7 magnifiques. Cette concentration témoigne d'une fragilité sous-jacente que l'on retrouve sur le DJ Transportation, en décalage sensible avec le S&P500. Cet écart devra probablement être comblé.

3-3) Les secteurs :

La base 100 correspond au sommet du STOXX 600 le 15 mai et au début de la saisonnalité défavorable (sell in may and go away). On observe que les secteurs défensifs ont plutôt pris la relève, surtout le secteur TELECOM. Cela indique à mes yeux que les indices boursiers sont bien en consolidation depuis le mois de mai et que les récents records sur certains indices (S&P500, DAX...) ne doivent pas générer d'enthousiasme exagéré à court terme.

Certains secteurs cycliques font de la résistance mais il reste encore l'écueil du mois d'octobre à passer.

CONCLUSION :

Le mois de septembre n'est révélé résilient, grâce notamment à une fin de mois dopée par les indices chinois. Mais les vents contraires sont toujours présents à court terme : saisonnalité défavorable, appétit pour le risque limité, pic d'optimisme sur plusieurs indicateurs de sentiment. Octobre démarre sur des bases plus négatives. Ce mois devrait s'avérer baissier, sans dommage sur la tendance haussière de fond des indices.

Avertissement : les analyses diffusées dans cet article sont à titre purement informatif et ne constituent ni une offre, ni un conseil pour les investisseurs. Il s'agit d'un avis personnel et la responsabilité de l'auteur ne saurait être retenue directement ou indirectement.

--------------------------------------------------------------------------------------------------------------------------

--------------------------------------------------------------------------------------------------------------------------

Jeudi 3 octobre 16h55 : pétrole.

Bonjour, la tendance de fond sur le pétrole est neutre. Mais à court terme, le Brent a débordé une résistance à 74,59, ouvrant la voie à une poursuite de l'appréciation. Jusqu'oû ? A suivre.

-----------------------------------------------------------------Vendredi 4 octobre 13h57 : LVMH Weekly.

Bonjour, LVMH est la deuxième capitalisation européenne. Les valeurs du luxe placent 3 valeurs dans le top 6 avec L'Oréal (4ème) et Hermès (6ème). Autant dire que le luxe pèse très lourd dans les indices, particulièrement le CAC. On observe sur l'horizon hebdomadaire que LVMH a buté sur sa MM170 optimisée, et ce, malgré l'embardée spectaculaire des indices chinois. Sans le concours du luxe, l'indice français va rester faible dans les semaines à venir.

15h28 : emploi US.

Selon cette étude de Bank Of America, l'inflation n'est plus la statistique la plus regardée par les marchés, c'est désormais les créations d'emplois. La statistique de 14h30 est excellente. Les actions rebondissent (peut-être la vague 2 de c) tandis que les taux se tendent (10 points de base sur le T-Notes).

-----------------------------------------------------------------------------------------------------------

Lundi 7 octobre 10h12 : Dollar Index.

Bonjour, les places américaines continuent d'être résilientes. On peut penser que la baisse du dollar index cet été constitue une des raisons. 5 temps de baisse sont observés et les prix ont rebondi à proximité de la borne basse de leur range. On devrait revenir au milieu de l'intervalle, ce qui va enlever un peu de force aux indices américains. On rajoute à cela la hausse du T-Notes et du pétrole : l'inter-marché est moins favorable aux actions.

10h15 : optimisme sur les ratios put/call.

L'optimisme grandit sur les ratios put/call equity. Selon le principe contrarien, les actions entrent en période de risque.

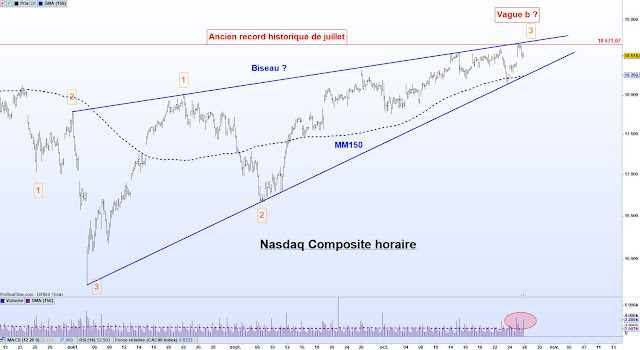

20h52 : des biseaux sur les Nasdaqs ?

Dans l'article, j'ai émis l'hypothèse d'un biseau sur le SOX. On retrouve cette figure sur les Nasdaqs Composite et 100. La sortie (théoriquement très impulsive par le bas) nous dira s'il s'agit de la bonne hypothèse graphique. Cela correspondrait avec la vague c.

-----------------------------------------------------------------Mardi 8 octobre 11h36 : fin de la vague 1 de c ?

Bonjour, nous pourrions (hypothèse privilégiée) avoir fini la vague 1 de c. Place à la vague haussière 2 sur le Stoxx 600. Cela coïncide assez bien avec l'embardée excessive du Vix observé hier.

Regardons sur l'horizon horaire. Nous aurions en effet les 5 temps de cette vague 1.

------------------------------------------------------------------------------------------ Mercredi 9 octobre 12h12 : T-Notes.

Bonjour, le T-Notes a franchement baissé ces dernières semaines (baisse accentuée par les chiffres de l'emploi US de vendredi). Pourtant, l'inflation a regagné son lit des 2 %. Et même le Bund a suivi malgré des PMI mitigés. Les conséquences ne se font ressentir à nouveau que sur les mid&small caps. Les grosses caps sont épargnées.

14h00 : Nvidia, star toujours ?

Nvidia consolide depuis quelques mois entre 97 et 141. La force relative (FR) face au S&P500 reste en zone haute, ce qui traduit une valeur toujours très forte (on constate plutôt un recul de la FR lors des phases de consolidation). Une fois passée la consolidation des indices au mois d'octobre, la fin d'année s'annonce de bonne facture pour la première capitalisation de l'IA.

14h26 : Chine.

L'indice chinois a tenté de déborder sa résistance majeure mais s'est fait rattrapé par son surachat. Avec près 50 % de hausse, une consolidation devenait inévitable. La tendance de fond est encore probablement neutre sur l'indice chinois. Cette hausse verticale demande confirmation via un rebond sur un retracement.

Le spread OAT (10 ans français) / BUND (10 ans allemand) stationne en zone haute depuis la dissolution de l'assemblée. On sent les marchés financiers très attentifs aux débats qui vont commencer sur le projet de loi de finances à l’assemblée nationale. Nous verrons si nos députés sauront faire preuve de consensus.

-------------------------------------------------- 12h00 : record sur le S&P500.

Bonjour, le S&P500 a inscrit un record hier soir, de même que le Russell 3000. Ce n'était pas le scénario prévu. Peut-être est-ce une extension de la vague b ? C'est une éventualité. Ce qui est sur, c'est que l'embardée du VIX il y a quelques jours (+20 % sur une baisse des indices de -1 %) a donné du tonus aux indices américains. Les autres indicateurs de sentiment (AAII, put/call, euphoriameter) sont en pic d'optimisme mais ne fonctionnent pas. La tension sur le T-Notes est aussi sans effet. La saisonnalité est battu en brèche pour l'instant, de même que le retrait des indices cycliques, signe d'appétit pour le risque réduit. Je note aussi que l'écart entre S&P500 et le Stoxx 600 a grandi. Bref, attendons un peu avant d'y voir plus clair. La saison des résultats démarre demain aux Etats-Unis.

Vendredi 11 octobre 12h55 : désynchronisation entre S&P500 et Stoxx 600.

Bonjour, les deux indices sont désynchronisés. Le premier est sur des niveaux records. Le second en est éloigné de 2 %. Du coup, difficile d'être affirmatif sur le décompte. Sur le Stoxx 600, nous serions toujours dans la 2 de c. Il resterait encore un peu de potentiel haussier avant de basculer dans la vague 3 baissière. Mais ceci est devenu plus indécis avec les records américains.

12h57 : DJ transportation.

Les plus hauts du S&P500 ne sont toujours pas suivis par le DJ Transportation. L'écart s'est même creusé.

----------------------------------------------------------------------- Lundi 14 octobre 11h48 : bataille entre inertie et indicateur de sentiment.

Bonjour, l'inertie haussière se poursuit malgré plusieurs indicateurs de sentiment (IS) en optimisme marqué. Seul le VIX manque à l'appel. Voici un autre IS en zone d'optimisme extrême : le niveau de cash. L'inertie peut l'emporter pendant quelques jours encore. Au-delà, prudence !

16h55 : nouveaux records sur DAX et S&P500.

Certaines places européennes marquent à leur tour des nouveaux records comme le DAX, faible en valeurs de luxe. Le CAC reste à la traîne pour son exposition à ce secteur. On observe que les US et le DAX ouvrent des gaps hebdomadaires ce matin. Statistiquement, il y a très peu de chances qu'ils restent ouverts. On notera que sur les ratios put/call equity, les dernières données dévoilent le plus fort optimisme depuis 2014. Mais le VIX ne baisse pas malgré la hausse des indices américains. Il reste haut et il semble l'emporter sur tous les autres actuellement.

--------------------------------------------------------------------------------

Mardi 15 octobre 11h05 : que se passe-t-il sur le luxe (et en Chine) ?

Bonjour, mauvais temps sur le secteur du luxe. La sous-performance (en bas sur le graphique face au Stoxx 600) constitue un message d'alerte important. LVMH publie demain ses résultats, nous en sauront plus sur le secteur et la Chine, débouchée majeure de l'entreprise. Au regard de la force relative face au Stoxx 600, je ne suis pas très optimiste. Nous avons potentiellement des éléments de phase de distribution sur le secteur. Mais rien n'est jamais totalement écrit, nous verrons demain.

17h05 : SOX.

Le gouvernement américain va limiter la ventes de puces à la Chine. L'indice SOX accuse le coup. Le biseau constitue-t-il la bonne hypothèse graphique ? Rien de certain. A suivre.

EDIT 17h15 : erratum pour la raison de baisse. C'est ASML qui émet un avertissement sur résultat.

18h00 : LVMH déçoit.Après ASML, c'est LVMH qui déçoit (publi à 17h45, je croyais que c'était demain matin). Le CAC Future dévisse de -1/-1,5 % suite à cette publication. Un drapeau de continuation est activé sur les prix.

-------------------------------------------------------------------------------

Mercredi 16 octobre 12h10 : ASML.

Bonjour, les premiers résultats des entreprises cycliques tombent et la première tendance n'est pas très bonne. Finie la croissance à deux chiffres dans le luxe, place à une stagnation voire à une légère décroissance chez LVMH. Au niveau des semi-conducteurs, AMSL a climatisé le secteur hier. -20 % sur deux jours. Le titre pourrait reculer jusqu'au support majeur à 541 euros dans les semaines à venir.

------------------------------------------------------------------------------

Jeudi 17 octobre 9h28 : IBEX au plus haut depuis 2009.

Bonjour, l'IBEX est l'indice le plus fort en Europe. Iberdrola et Inditex, les deux premières capitalisations, sont au plus haut historique et pèse 28 % de l'indice. Les 4 premières capitalisations de l'indice espagnol pèsent 50 % de l'IBEX. Les 6 premières 60 %. Cette concentration est une arme à double tranchant, on le voit sur le CAC avec le Luxe. Pour l'instant, ca profite à l'indice espagnol.

9h41 : première salve de résultats de cycliques.

Plusieurs valeurs cycliques ont publiés hier. J'ai déjà parlé d'ASML et de LVMH. Je rajoute Eramet, Ipsos, Adidas, Publicis. Les deux premières ont averti (-10 à -15 % sur le cours de bourse), les deux dernières ont relevé leur perspectives, ce qui ne les a pas empêché de reculer (-6 % pour l'équipementier et -1 % pour le publicitaire ce matin). Les accueils sont tièdes pour l'instant.

9h58 : Dow Jones au zénith.

Il y a quelque temps, j'évoquais une configuration de creux et sommets marginaux qui pourrait perdurer. Donc une tendance haussière lente. Ca ne s'est pas produit. L'indice a accéléré. La construction du Dow est assez spéciale. C'est le prix des actions qui détermine leur poids et non la capitalisation (!). Du coup, on retrouve aux premières places United Health, Goldman sachs, Microsoft, Home depot, Caterpillar, Amgen, Macdonald, Saleforces, Visa, American Express. Toutes ces valeurs sont proches ou sur des niveaux records. Même si, là aussi, il y a des problèmes de représentativité, la participation est très bonne.

15h21 : drapeau avorté sur CAC Future.

Le drapeau a avorté sur le CAC Future. Lorsque les indices faibles donnent même des signes de force, c'est que les indices ne sont pas encore prêts à baisser. Il faudra plus de patience. Je vais préparer un nouvel article.

.jpg)