------------------------------------------------------------------------------------------------------------------

En complément de chaque article, je publie tous les jours des graphiques pour affiner l'analyse. Vous trouverez ces graphiques en bas de page.

Mardi 22 octobre 11h : tension sur les taux. Mercredi 23 octobre 11h07 : l'Or s'envole. 16h52 : hausse des rendements, une (autre) explication. Jeudi 24 octobre 12h40 : Eurotop 100. Vendredi 25 octobre 13h35 : le biseau du Nasdaq peut-il fonctionner ? 16h50 : retour de la volatilité la semaine prochaine ? 17h06 : Harris ou Trump ? Lundi 28 octobre 11h00 : de la volatilité ce matin. 11h07 : CAC pour les court-termiste. 13h00 : suivi du biseau du Nasdaq. Mardi 29 octobre 12h58 : le marché se couvrirait-il ? 20h10 : nouveau record sur l'Or. Mercredi 30 octobre 9h22 : saisonnalité Nasdaq. 9h53 : gap baissier en Europe. 13h32 : gap accélérateur ? 15h15 : le Bitcoin teste son record. Jeudi 31 octobre 12h40 : un second gap explicite. 13h28 : décollération Nasdaq / SOX. 14h56 : gap accélérateur sur le Nasdaq ?

--------------------------------------------------------------------------------------------------------------------

Bonjour, dans mes deux précédents articles, j'évoquais pour le mois de septembre et octobre un risque baissier, "sans dommage sur la tendance haussière de fond" et avant d'entamer le rallye de fin d'année. Force est de constater que cette anticipation ne s'est pas produite. Les marchés européens sont globalement restés stables si l'on regarde le Stoxx 600 (avec toutefois de fortes disparités entre CAC et DAX par exemple), tandis que les indices américains poursuivaient leur course aux records.

Les indices sont donc très solides. Ils résistent à une saisonnalité traditionnellement défavorable, des indicateurs de sentiment parfois en zone d'extrême optimisme, un appétit pour le risque légèrement en retrait ou des divergences marquantes comme celle du Dow Jones Transportation.

Les indices vont-ils traverser la période traditionnellement défavorable de septembre octobre sans dommage ? Le rallye de fin d'année peut-il démarrer sans correction intermédiaire ? Éléments de réponses en graphique.

1) les publications de résultat :

Il y a des valeurs emblématiques qu'il est intéressant de suivre. LVMH en fait partie, car elle influence de part son immense poids le secteur du luxe tout entier, mais aussi le CAC 40, l'Eurostoxx 50 et c'est un bon révélateur de la situation en Chine.

Mardi soir, l'entreprise a publié des résultats inférieurs aux attentes. Les ventes organiques ont reculé de -3 % alors que le marché escomptait une légère croissance. On est donc loin du compte. Avec avoir plié de -7,5 % au plus fort du recul mercredi matin, le titre a opéré une "remontada". Le graphique ci-dessous le montre bien, le support l'a emporté sur le gap, désormais comblé. Lorsque les mauvaises nouvelles font grimper une valeur, cela montre que le marché n'est pas prêt pour une chute. La tendance est à l'apaisement sur LVMH, et par ricochet sur le CAC.

J'observe un comportement assez similaire sur plusieurs valeurs ayant publié la semaine dernière : Publicis, Nestlé, Nokia, Rexel. Ce premier volte face haussier ne signifie pas qu'un autre contrepied, baissier celui-là, ne pourrait pas apparaître à court terme. Il signale que le marché se cherche, veut se donner du temps avant de décider de la prochaine tendance.

Lors du précédent article, j'évoquais graphique à l'appui le regain d'attractivité des secteurs défensifs. Le secteur Télécom affiche par exemple la meilleur performance depuis le mois de mai. Lorsque les secteurs défensifs sont en vue, en règle générale, les indices actions baissent. Pas cette fois-ci.

Et pour cause, certains secteurs cycliques se tiennent encore très bien. Le secteur Industrie, très cyclique par définition, est positionné sur des niveaux records. Sa surperformance face au STOXX 600 montre qu'il ne s'agit pas d'un hasard. Nul doute qu'il explique aussi le très bon comportement du DAX 40.

Le secteur Média, très cyclique également (en cas de ralentissement économique, les dépenses de publicité subissent des coups de rabot), est au plus haut depuis la bulle internet de 2000. Là aussi, cela traduit des fondamentaux plutôt robustes. N'oublions pas que la mauvaise tenue des secteurs cycliques est la traduction d'un faible appétit pour le risque, qui lui même traduit un désengagement des investisseurs avertis, qui font le bon diagnostic de marché. Voilà pourquoi il est aussi essentiel (à mon avis) de suivre les signaux graphiques.

Les autres secteurs cycliques sont assez calmes. On notera que les secteurs financiers sont au plus haut de l'année. Le secteur de l'Assurance inscrit sa meilleure marque depuis 2001 et le secteur Bancaire son meilleur niveau depuis 2015.

Concernant les banques, elles profitent naturellement des taux qui restent relativement élevés. Les marges nettes dans le secteur sont proches de 30 %. Les investisseurs avertis pourraient s'inquiéter des créances douteuses qui progressent, signe de ralentissement économique. Là encore, ce n'est pas le cas.

Avertissement : les analyses diffusées dans cet article sont à titre purement informatif et ne constituent ni une offre, ni un conseil pour les investisseurs. Il s'agit d'un avis personnel et la responsabilité de l'auteur ne saurait être retenue directement ou indirectement.

----------------------------------------------------------------------------------------

Mardi 22 octobre 11h08 : tension sur les taux.

Bonjour, les taux se sont fortement tendus hier, en lien avec la remontée de Trump dans les sondages. Son programme est jugé inflationniste car protectionniste et anti-immigration. Difficile de croire que cela ne va pas peser un peu à très court terme sur les indices américains.

-------------------------------------------------------------------

Mercredi 23 octobre 11h07 : l'Or s'envole.

Bonjour, peu de choses à raconter aujourd'hui. Les taux grimpent toujours assez fermement outre-Atlantique (4,24 sur le T-Notes), sans impact sur le Nasdaq, ce qui est assez contre-intuitif. Et sans impact non plus sur l'Or, actif pourtant sans rendement. La tendance sur la relique barbare est très puissante avec une succession de changement de polarités.

16h52 : hausse des rendements, une (autre) explication.

----------------------------------------------------------------------------

Jeudi 24 octobre 12h40 : Eurotop 100.

Bonjour, l'Eurotop 100 (100 plus grosses caps européennes) est à l'arrêt depuis quelques semaines. Après les 5 temps de hausse de novembre à juin, les cours consolident entre le 50 % de retracement à 3787 et la résistance à 4158 points. La phase de temporisation est assez illisible. Manque-t-il un temps de baisse ou va-t-on repartir à la hausse rapidement ? Je n'en ai aucune idée...

-----------------------------------------------------------

Vendredi 25 octobre 13h35 : le biseau du Nasdaq peut-il fonctionner ?

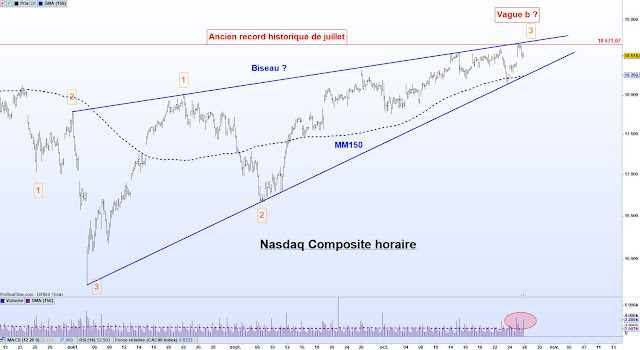

Bonjour, les marchés consolident, peu de choses à dire. La volatilité va revenir, je ne sais pas quand. J'observe le biseau sur le Nasdaq, difficile de dire s'il va fonctionner ou pas. Il faudrait une sortie baissière en gap pour cela. 5 des 7 magnifiques publient la semaine prochaine à partir de mardi. J'ai du mal à croire qu'elles vont décevoir en majorité. Bref, la figure ne me semble pas la bonne hypothèse graphique, mais sait-on jamais !

16h50 : retour de la volatilité la semaine prochaine ?

Le Nasdaq Composite bat sa précédente marque de juillet. Le potentiel biseau se referme sur les cours en données horaires alors que les 7 magnifiques vont publier. Je ne sais toujours pas si cette figure est la bonne hypothèse graphique mais elle est bien rythmée. Concernant les vagues d'Elliott, simple hypothèse là aussi. A suivre.

.jpg)

Beau travail !

RépondreSupprimerMerci Fab, mais je patauge un peu en ce moment. Du coup, comme je ne trouve pas de timing sur les indices, je vais me concentrer à l'achat sur le stock picking. Ca tombe, c'est le début de la publication des résultats.

SupprimerOui c'est effectivement compliqué. Est-ce que le marché tient parce qu'élection a venir ? possible aussi. Après le SP tient uniquement avec les Manificent 7, le reste est ss évalué et en retard. Le gold et le silver s'envolent .... Que nous réserve-t-on ? :-O

SupprimerLe nucléaire est intéressant, mais on peut attendre que çà corrige.

Oui le marché va-t-il massivement se couvrir les jours précédents l'élection ? L'or monte de manière contre-intuitive (taux en hausse), est-ce une sorte de couverture ? Nvidia vient d'inscrire un nouveau record, Apple n'en est pas loin. Les 7 continuent de tracter les indices US mais pas que. La participation sur le Dow est excellente et il est au plus haut historique.

RépondreSupprimer